有限合伙型私募股权基金的税务处理 聚焦受托管理股权投资基金

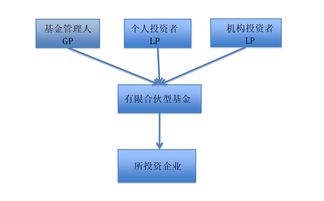

有限合伙型私募股权基金(Limited Partnership Private Equity Fund)作为私募股权投资领域的重要组织形式,其税务处理问题对于基金管理人、投资者及相关受托管理机构均具有重要意义。本文将从基金层面、合伙人层面及受托管理方角度,系统分析有限合伙型私募股权基金的税务处理要点。

一、有限合伙型私募股权基金的税务处理框架

有限合伙型私募基金通常采用“先分后税”原则,即基金本身不作为纳税主体,而是将应纳税所得分配给各合伙人,由合伙人分别缴纳所得税。这一机制避免了公司制基金可能存在的双重征税问题。

在基金运营过程中,主要涉及以下税务处理环节:

- 基金设立阶段:合伙人出资通常不产生应税事项

- 基金运营阶段:投资收益的确认与税务处理

- 投资退出阶段:资本利得的税务处理

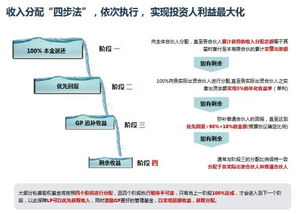

- 收益分配阶段:合伙人个人所得税或企业所得税的缴纳

二、基金投资收益的税务处理

有限合伙型私募基金的投资收益主要包括股息红利、股权转让所得等:

- 股息红利所得:

- 若基金投资于境内上市公司,取得的股息红利按现行政策享受差别化税收待遇

- 投资于新三板挂牌公司取得的股息红利,参照上市公司执行

- 投资于非上市公司取得的股息红利,计入应纳税所得额

- 股权转让所得:

- 属于财产转让所得,按“经营所得”项目计税

- 转让上市公司股票所得,按现行政策执行

- 转让非上市公司股权所得,计入基金应纳税所得总额

三、合伙人层面的税务处理

- 有限合伙人(LP):

- 个人投资者:按“经营所得”适用5%-35%的超额累进税率,或按“财产转让所得”适用20%比例税率

- 机构投资者:计入应纳税所得额,按25%税率缴纳企业所得税

- 普通合伙人(GP):

- 除作为投资者取得的收益外,管理费收入及业绩报酬需单独核算

- 管理费收入通常按“现代服务业”缴纳增值税

- 业绩报酬(Carried Interest)的税务处理存在争议,实践中需关注政策变化

四、受托管理股权投资基金的税务考量

作为基金的受托管理人,其税务处理主要涉及:

- 管理费收入:

- 按“现代服务业”缴纳增值税,一般纳税人适用6%税率

- 计入企业应纳税所得额,按25%税率缴纳企业所得税

- 业绩报酬:

- 税务处理与基金投资收益性质密切相关

- 需合理确定业绩报酬的计算时点和分配方式

- 关注关联交易定价的合规性

- 成本费用扣除:

- 与管理活动直接相关的支出可在税前扣除

- 需建立完善的费用归集和分摊机制

五、税务筹划与合规建议

- 合理利用税收优惠政策

- 关注创业投资企业税收优惠

- 利用区域性税收优惠政策

- 合理设计投资架构

- 完善内部税务管理体系

- 建立专门的税务管理制度

- 加强税务风险识别与控制

- 确保纳税申报的准确性和及时性

- 关注政策动态

- 密切关注税收政策变化

- 及时调整税务处理方式

- 加强与税务机关的沟通

六、结语

有限合伙型私募股权基金的税务处理具有专业性强、政策变化快的特点。基金管理人及受托管理机构应当建立完善的税务管理体系,在合规的前提下进行合理的税务筹划,既要确保依法纳税,又要维护投资者利益。随着我国资本市场改革的深入推进,相关税收政策也将不断完善,各参与主体应当持续关注政策动态,及时调整和完善税务处理方案。

如若转载,请注明出处:http://www.aifutianxia.com/product/10.html

更新时间:2026-02-24 04:12:05